一、课程概述

(一)课程定位:本课程是财务管理专业(管理会计方向)学生的专业核心课。其教学目的就是使学生能够系统掌握我国现行税收制度的基本理论与知识,为学生顺利完成本科期间各专业课的学习,提供税收领域的基础理论与知识,提高学生税收经济学方面分析问题和解决问题的能力;

现行税制的基本规定是本课程的学习重点,整门课程的教学始终坚持以税收制度为重点,分析税制设计的基本理论问题,介绍现行税种的税制要素,使学生具有理论分析和实际运用能力;

《税法》是以经济学为核心,结合会计学、管理学等相关内容形成的一门课程,为此本课程首先以经济学基本理论为基础和线索,来安排和组织教学内容,但也同时兼顾会计学、管理学等相关内容与知识的介绍。

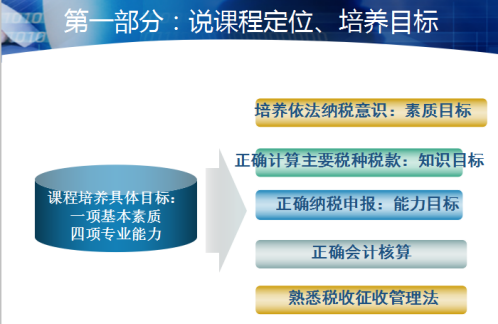

(二)课程教学目标:通过以章为单元的教学活动,使学生掌握相关税种法律的基本知识、应纳税额的计算和纳税申报的基本知识和基本技能,完成本专业相关岗位的工作任务。

1、基本知识教学目标

(1)了解我国现行税法体系的概况。

(2)理解主要税种的含义及基本法律知识。

(3)掌握主要税种应纳税额的计算方法。

(4)了解相关法规规定及有关金融知识。

2、职业能力培养目标

(1)能根据企业的类型和业务种类判断应纳的税种。

(2)能正确计算相关税费应纳金额。

(3)会组织数据的汇总与分析。

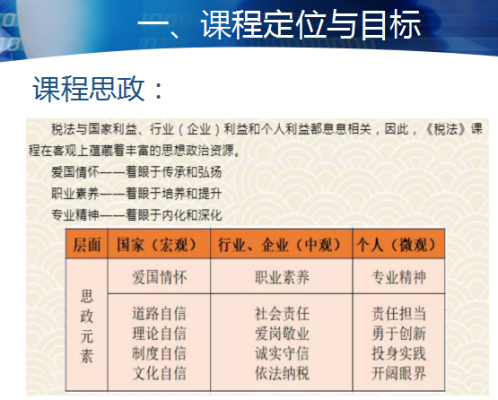

3、思想素质教育目标

(1)具有团队精神和协作精神;

(2)具有依法节税的意识;

(3)具有严谨、诚信的职业品质和良好的职业道德。

在教学实施过程中,团队教师特别注重将税收知识与居民日常生活、国民经济活动相联系,让学生深刻认识税收在经济建设中的重要作用。同时,注意培养学生守法与自律意识。

二、课程设计

(1)基本依据是该门课程是以财务管理专业就业面向岗位中报税岗位工作任务所需的相关专业知识与必要技能为依据设计的。选择以每个税种的税法基本知识、税款计算和纳税申报作为学习单元,各章之间保持内容变化而过程不变。

(2)在每章中,根据学习内容的多少,设计了若干节,按“××税概述——××税税款计算——××税纳税申报”的工作过程,由浅入深,由易及难,循环上升。理论知识的选取则紧紧围绕项目任务完成的需要来进行,重视对学生职业能力的训练。通过校企合作和工学结合,充分开发教学资源,给学生提供丰富的实践机会,突出培养学生的综合素质和可持续发展能力。

三、教学方法

1、教学方法

本课程教学方法主要包括直观教学法、角色扮演法、课堂讲授法、案例教学法等。

(1)直观教学法

通过教师演示、观看实际操作录像等直观的方法演示工作过程,进行操作示范。税务登记流程演示、发票管理流程演示、增值税纳税申报流程演示、消费税纳税申报流程演示、企业所得税纳税申报流程演示和其他税申报流程演示。

(2)角色扮演法

虽然从总体上看,课程教学中学生的主要角色就是“办税员”,但是在不同的企业、不同的操作方式下,各个不同小组和小组中的不同成员需要交替扮演不同的角色,这样有利于明确学生在小组中的责任,也便于不同小组交替完成不同的工作任务。例如:增值税需要区分小规模纳税人办税员、一般纳税人办税员;在一般纳税人中,需要根据操作方式的不同区分手工办税和网上办税;在同一个企业的一个完整的办税流程中,还包括企业申报和税务机关审查等不同角色。分角色实训有利于学生在工作中进行换位思考,也有利于学生从不同角度得到技能的全面训练。

(3)课堂讲授法

课堂讲授法是传统的教学方法,作为基本知识、技能的传授方式,课堂讲授起着不可替代的作用。注重利用教学场所的多媒体设备,老师在讲授中更多的是通过多媒体演示,向学生展示每个项目的基本流程,讲解重要的知识点,分析实际案例。比如:增值税一般纳税人应纳税额的确定,在税法规定的公式中有销项税额、进项税额的确定和计算方法,这种方法在实际工作中体现为纳税申报表中的数据逻辑关系。通过课堂讲授,学生才能系统、全面地了解每个教学项目的整体结构以及知识点之间的区别与联系。

(4)案例引导法

教学案例包括用于办税业务指引的实用案例、违法处理的警示案例。其中的办税业务指引案例是教学中最常用的案例。案例的表现形式有:文字、图片、影像、Flash演示、动漫等。通过案例演示能够较好地引导课程内容的展开,激发学生的学习兴趣;通过案例分析能够较好地促进学生的思考,加深对课程的理解;通过违法案例的警示作用,能够较好地提升学生的专业意识和职业道德。

四、教学保障

(一)教师任职条件

1、专任教师

(1)具有扎实的税收理论功底和一定的报税岗位经历,熟悉企业税收法律法规知识和企业纳税工作流程;熟悉税务机关的税收征管和行政管理的知识。

(2)能够熟练计算各种流转税税额、所得税税额及常用的地方性税费金额;能熟练操作税收相关软件;能示范操作各税种的纳税申报和税款缴纳工作;

(3)能够指导学生采用不同的教学方法:如直观教学法、角色扮演法、课堂讲授法、案例引导法等进行企业税费计算与申报业务的示范教学。

2、兼职教师

(1)大中型企业报税岗位的办税员或税务会计人员,能进行税务管理、税费计算、纳税申报、税款缴纳以及财产损失、亏损弥补、税收优惠事项报批等内容的示范教学;

(2)税务师事务所或会计师事务所从事税务代理的人员,能够针对中小企业的实际情况进行代办税务登记、纳税人资格认定、发票领购、纳税申报和税务咨询等内容的示范教学;

(3)税务机关从事税收征管的工作人员,能够进行税务登记管理、账证管理、发票管理;纳税申报、税款征收、欠税管理;税务稽查、税收法制等方面的示范教学。

(二)实践教学条件

(1)实训场所:用于进行税务管理、税费计算、纳税申报等报税岗位技能训练的模拟税务实训室或者具备税务管理、税费计算和纳税申报等功能的综合实训室;配置具有税费计算与申报功能模拟实训软件的网络环境的计算机机房;

(2)实训工具设备:①足够数量的涉税工作所需的办公文具,如办公设施、文具盒、打印机、扫描仪、计算器、文件柜及各种日用耗材;②足够数量的实训资料:如各税种空白纳税申报表、空白纳税申报表的附表;各种空白税务处理文书;具有仿真的工业企业、服务业的涉税经济业务资料;其他相关资料。

(3)企业税费申报业务模拟实训软件:模拟电子纳税申报平台、仿真出口退税操作软件等,可在机上进行无纸化税费计算与申报的业务操作。

(4)文本制度:配备税费计算与纳税申报业务操作规范手册,包括增值税消费税等流转税税收暂行条例及实施细则;企业所得税、个人所得税等所得税法律及实施条例;税收征管法及实施细则以及其他涉税相关法律、法规、制度等。

五、教学考核办法、效果

本课程考核包括学习过程考核和学习成果考核,学习过程考核与学习成果考核比例为5:5。平时成绩包括考勤次数为10次、课堂表现、测试、课堂笔记和课后作业4次。期末成绩考核方式为闭卷考试。

六、改进思想